La grande question que se posent tous les micro-entrepreneurs un jour ou l'autre ! "Comment se verser un salaire en micro entreprise quand on est son propre patron ?"

La réponse n'est pas si simple que ça en a l'air. Parce que contrairement aux idées reçues, en micro-entreprise il n'y a pas vraiment de notion de "salaire" au sens propre mais une rémunération basée sur votre chiffre d'affaires et vos charges. Vous n'êtes pas salarié de votre entreprise, donc pas de fiche de paye à la fin du mois.

Mais alors comment se rémunérer quand on est auto-entrepreneur ? Comment équilibrer les besoins de rémunérations et la trésorerie professionnelle ? Et surtout, comment éviter les pièges courants qui peuvent nuire à la stabilité financière de votre micro entreprise ?

Dans cet article nous allons vous guider pour déterminer votre rémunération en micro-entreprise. Nous allons aborder :

Les particularités du versement du "salaire" en micro-entreprise :

L'INSEE donne cette définition du salaire "Le salaire est le paiement du travail convenu entre un salarié et son employeur au titre du contrat de travail dans le secteur privé et pour les agents contractuels dans la fonction publique, ou de l’emploi pour les fonctionnaires."

Le micro-entrepreneur est un travailleur indépendant non-salarié ou Travailleur Non Salarié (TNS). Le TNS est une personne travaillant pour son propre compte sans lien de subordination avec un supérieur hiérarchique et exerce son activité en nom propre. Ce statut est particulier et se distingue de celui de salarié.

Le micro-entrepreneur n'a donc pas de contrat de travail et ne se verse pas à proprement dit un salaire. Pour les micro-entrepeneurs on parle de rémunération. Cette rémunération provient directement des gains de son entreprise.

Concrètement, le micro-entrepreneur va directement prélever sur la trésorerie de l'entreprise sans autre formalisme. Cette flexibilité nécessite une gestion rigoureuse des finances de la société afin d'éviter un déséquilibre qui peut entraîner des complications pour payer les charges de l'entreprise.

Pour déterminer le prélèvement qu'il peut prendre sans risquer de déséquilibrer la trésorerie, le micro-entrepreneur doit définir ses charges et comprendre le fonctionnement particulier de la micro-entreprise.

Comment déterminer la rémunération à se verser en micro-entreprise ?

Pour déterminer le "salaire" qu'il peut se verser, le micro-entrepreneur doit identifier des taxes et charges fixes et variables de son activité et les mettre en rapport avec son chiffre d'affaires.

"Salaire" en micro-entrepreneur =

Chiffre d'affaires - charges - impôts et taxes

Calculer les charges fixes et variables :

Toutes les entreprises ont à s'acquitter de nombreuses charges. La micro-entreprise ne fait pas exceptions. Nous avons répertorié les différentes charges.

Frais d'exploitation

Ce sont les charges nécessaires au fonctionnement quotidien de l'activité de votre micro-entreprise. Ils seront différents selon la nature de votre activité. Un commerçant, un artisan ou une profession libérale n'auront pas les mêmes besoins et donc des charges. De même deux artisans n'auront pas les mêmes charges.

On retrouve dans cette catégorie les achats de marchandises, les achats de matières premières, les achats de petits équipements, les frais de téléphone et internet, les assurances, les services bancaires, etc.

Cotisations sociales

En micro-entreprise les cotisations sociales sont calculées en fonction du chiffre d'affaires réalisé. Il est appliqué au chiffre d'affaires un taux de cotisations selon l'activité de l'entreprise.

Les taux des cotisations sociales pour 2024 sont :

- Achat/revente de marchandises (BIC) : 12.30 %

- Prestations de services commerciales et artisanales (BIC) : 21.20 %

- Autres prestations de services (BNC) : 21.10%

- Activités de locaux d’habitations meublés de tourisme classés : 6.00 %

- Activités BIC ou BNC relevant de la Cipav : 21.20 %

À ce taux il vous faudra ajouter la contribution à la formation professionnelle (CFP) qui est en 2024 de :

- Activité artisanale : 0,3 %

- Activité commerciale : 0,1 %

- Activité de prestation de service et les professions libérales : 0,2 %

Prenons l'exemple d'un micro-entrepreneur ayant une activité d'e-commerce qui réalise un chiffre d'affaires de 100 000 € et qui a des charges d'exploitation de 40 000 €. Le montant des cotisations sociales qu'il va devoir payer n'est pas calculé sur son résultat (chiffres d'affaires - charges) mais seulement sur le chiffre d'affaires.

Ici les cotisations sociales seront de (100 000 x (12.3%+0.1%)) 12 400 €.

Le calcul serait différent pour une entreprise individuelle. Pour en savoir plus, vous pouvez consulter notre article qui compare le statut de micro-entrepreneur et d'entreprise individuelle.

💡 Bon à savoir : Le micro-entrepreneur peut bénéficier de l'ACRE, qui offre une exonération partielle des cotisations sociales au début de son activité.

Impôts et taxes

Impôt sur le revenu

Le régime d'imposition de la micro entreprise est un peu particulier. En effet, le microentrepreneur n'est pas taxé sur le résultat dégagé de son activité mais sur son chiffre d'affaires auquel au déduit un abattement forfaitaire selon la nature de l'activité de la micro-entreprise. En micro-entreprise il n'y a pas de notion de débit ou de crédit pour calculer les impôts.

Ce revenu est ensuite intégré au revenu imposable de votre foyer et soumis au taux progressif de l'impôt sur le revenu.

Cet abattement arbitraire peut être très avantage pour les entrepreneurs qui ont de faibles charges d'exploitation. Mais attention si votre chiffre d'affaires ne permet pas de couvrir les charges d'exploitation vous allez quand même intégrer votre chiffre d'affaires à votre revenu imposable.

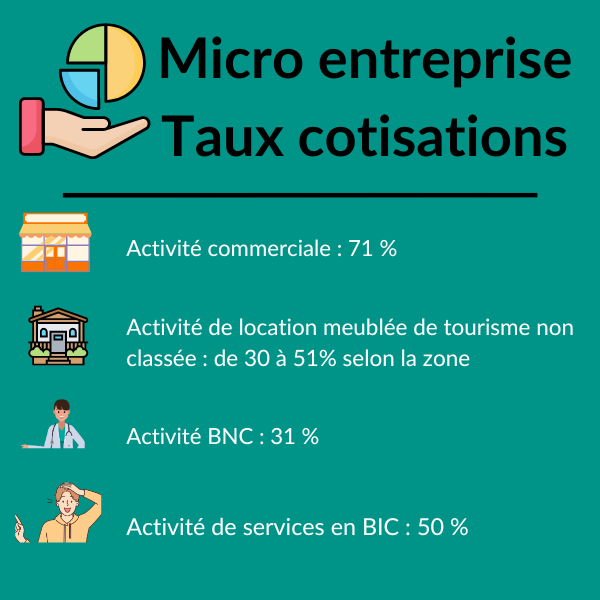

Les taux d'abattement sont :

- 71% pour les activités commerciales et d'hébergement (hors meublés de tourisme)

- De 30 à 51% pour la location meublée de tourisme non classée, selon la zone

- 31% pour les activités non commerciales (BNC)

- 50% pour les prestations de services commerciales (BIC)

Reprenons l'exemple précédent du micro-entrepreneur ayant une activité d'e-commerce qui réalise un chiffre d'affaires de 100 000 € et qui a des charges d'exploitation de 40 000 €.

Le taux d'abattement applicable ici est de 71 % soit un abattement de 71 000 €. Le revenu soumis au barème progressif de l'impôt sur le revenu sera donc de 29 000 €.

💡 Bon à savoir : C'est le montant du chiffre d'affaires qui vous faut reporter dans la 2042-C-Pro de votre déclaration de revenu. En effet, l'abattement est calculé par l'administration fiscale.

CFE (Cotisation Foncière des Entreprises)

La CFE est souvent oubliée par les entrepreneurs quand ils réalisent leur prévisionnel de charge. Pourtant cette cotisation peut être assez importante. La CFE doit être obligatoirement payée que vous possédiez un local ou non (sauf cas d'exonération).

La Cotisation Foncière des Entreprises est calculée en fonction de la valeur locative du bien immobilier où l'activité est exercée. À cette valeur est appliqué un taux voté par la commune.

Si vous n'avez pas de local, vous serez taxé selon une cotisation minimum en fonction du chiffre d'affaires de l'année N-2. Ce montant est compris entre 240 € et 7 350 € et il dépend du lieu de domiciliation de votre micro-entreprise.

Que vous ayez un local ou pas le montant de CFE va fortement dépendre de la commune où votre micro-entreprise est domiciliée. La commune où le montant de CFE est le plus bas est Paris. Pour ne pas perdre plusieurs centaines d'Euros nous vous conseillons de domicilier votre entreprise à Paris avec LegalPlace ou Les Tricolores par exemple. Pour vous aider à faire le bon choix nous avons réalisé un comparatif des sociétés de domiciliation.

Liste non exhaustive des charges en micro entreprise

Le calcul du chiffre d'affaires en micro-entreprise :

Pour calculer le chiffre d'affaires en tant qu'auto-entrepreneur, il est essentiel de prendre en compte les sommes effectivement encaissées auprès de vos clients durant la période de déclaration (mensuelle ou trimestrielle). En d'autres termes, votre chiffre d'affaires est déterminé par les montants que vos clients vous ont réellement versés, et non par les montants facturés.

Le régime de la micro-entreprise est assujetti à des plafonds de revenus qu'il est impératif de ne pas dépasser, pour ne pas basculer automatiquement vers le régime réel d'imposition. Ces limites sont variables selon que votre activité relève du domaine des ventes, des services ou des professions libérales.

Les plafonds de Chiffres d'Affaires (CA) applicables pour les années 2023 à 2025 sont :

- Pour les prestations de services artisanales, commerciales et libérales, le CA ne doit pas excéder 77 700 €.

- Pour les activités d'achat/revente, d'hébergement et de restauration, le plafond est fixé à 188 700 €.

Dans le cas où vous exercez une activité mixte, un double plafond s'applique :

- Le CA total ne doit pas dépasser 188 700 €.

- Le CA lié spécifiquement à la partie prestations de services ne doit pas excéder 77 700 €.

En définitive, déterminer le montant que vous pouvez raisonnablement vous verser comme rémunération en micro-entreprise nécessite de bien comprendre le fonctionnement de ce régime particulier.

Vous devez prendre en compte vos charges d'exploitation, vos cotisations sociales calculées sur le chiffre d'affaires, ainsi que l'impôt sur le revenu basé sur le CA après abattement forfaitaire.

Cependant, au-delà du calcul, le micro-entrepreneur qui veut se verser une rémunération doit faire attention à ne pas tomber dans les pièges courants de la gestion d'entreprise.

Les pièges à éviter pour se verser un "salaire" en micro entreprise

Se verser une rémunération en tant que micro-entrepreneur peut paraître simple de prime abord. Le micro-entrepreneur, après avoir établi son chiffre d'affaires et ses charges, a juste à puiser dans la trésorerie.

Cependant, cette flexibilité apparente cache quelques pièges dont vous devez vous méfier pour ne pas mettre en péril la santé financière de votre activité.

Voici les principaux écueils à éviter absolument lorsque vient le moment de vous verser un "salaire" :

Surestimation du chiffre d'affaires

Basez vos projections de chiffre d'affaires et de charges sur des données réalistes. Trop souvent les entrepreneurs se basent sur des données optimistes excessives.

Cela vous évitera de vous retrouver avec des engagements financiers que votre chiffre d'affaires réel ne peut pas supporter.

Négliger l'aspect fiscal

Nous l'avons vu, fiscalement la micro entreprise est imposée lors de la déclaration de revenus du micro-entrepreneur. Soit plus d'un an après l'encaissement !

Notre avis : Il est judicieux de mettre de côté chaque mois la trésorerie nécessaire au paiement de cet impôt. En effet, il est plus facile de planifier et d'épargner régulièrement que de se retrouver à devoir trouver, 18 mois plus tard, des fonds que l'on a déjà dépensés.

Piocher sans la trésorerie sans réserves

Imaginez la scène. Depuis des mois, vous lorgnez sur ce nouvel ordinateur, mais son prix vous a toujours freiné. Soudain, la tentation devient forte quand vous réalisez que vous venez tout juste d'encaisser une prestation qui couvrira le prix de cet ordinateur. Une petite voix vous souffle : "Allez, tu as l'argent sur ton compte, fonce !"

Voilà ce qu'il ne faut pas faire.

Puiser sans discernement dans votre trésorerie professionnelle pour des dépenses personnelles non essentielles, aussi tentantes soient-elles, est une erreur récurrente chez les micro-entrepreneurs. Cela vous expose à manquer de trésorerie pour couvrir vos charges fixes, obligations fiscales et sociales dans les mois à venir.

Gestion de la rémunération sur l'année

Pour gérer efficacement sa rémunération en tant que micro-entrepreneur il faut avoir une vision sur le long terme. La rémunération dépend directement de rentrés d'argent de l'activité. Et ces rentrées peuvent connaître des fluctuations sur l'année. Il est donc important d'anticiper ces fluctuations.

Une gestion prudente et anticipée de votre rémunération est indispensable pour éviter des problèmes de trésorerie. Voici les bonnes pratiques que nous vous conseillons de mettre en œuvre :

Moment et fréquence du versement

Il n'y a pas de règle pour le rythme de versement de votre rémunération en micro-entreprise. Vous pouvez opter pour un versement hebdomadaire, mensuel, trimestriel. L'important est de garder à l'esprit le besoin de trésorerie de l'activité et de ne pas trop piocher dedans.

Souvent le micro-entrepreneur se verse un "salaire" mensuellement. Ce rythme apporte plus de visibilité pour gérer le budget personnel.

Certains entrepreneurs choisissent de prélever de manière irrégulière mais ce fonctionnement nécessite un suivi rigoureux.

Gérer la trésorerie sur l'année

Identifiez les périodes de l'année où votre activité est susceptible de ralentir ou de s'intensifier. Planifiez en conséquence pour assurer que les revenus des périodes fortes couvrent les baisses durant les périodes creuses.

Prévoyez aussi les dépenses ponctuelles comme les investissements et les impôts.

Constituer une trésorerie de sécurité

Une réserve de trésorerie permet de faire face aux imprévus comme un retard de paiement d'un client, une baisse d'activité non voulu. Constituer cette réserve permet d'affronter ces imprévus sans stress.

Notre avis : Etablissez un matelas de sécurité représentant idéalement 3 mois de charges d'exploitation et de rémunération.

Comment se verser concrètement sa rémunération en micro entreprise ?

Une fois que vous avez déterminé me montant que vous pouvez vous verser et mis en place une gestion prudente de votre rémunération sur l'année, il vous reste plus qu'à vous verser votre "salaire".

Concrètement, il suffit de faire un simple virement de votre compte pro à votre compte perso. Vous pouvez également vous faire un chèque ou retirer de l'espèce.

Contrairement à un salaire classique, il n'y a ni bulletin de paie à éditer, ni de contrat, ni aucun autre formalisme administratif à réaliser.

Pour votre gestion, il est fortement recommandé d'utiliser un compte bancaire dédié uniquement à votre activité. Cela permet une gestion plus simple et claire des entrées et sorties d'argent. Surtout que maintenant des banques comme Qonto, Fiducial banque ou Revolut proposent aujourd'hui des offres à moins de 10€ par mois pour ouvrir un tel compte pro.

L'ouverture d'un compte bancaire professionnel n'est pas obligatoire pour autant. Dès que votre chiffre d'affaires annuel dépasse les 10 000€ pendant deux années consécutives, vous aurez légalement l'obligation de créer un compte dédié spécifiquement à votre micro-entreprise.