Vous êtes indépendant ou vous envisagez de le devenir ? Vous vous demandez quel statut juridique adopter entre le portage salarial et la micro-entreprise (encore appelé auto entreprise) ? C'est une question cruciale qui impactera tout votre parcours et vos revenus.

Dans ce guide nous allons comparer en profondeur ces statuts pour vous aider à faire le bon choix.

Mais commençons par un aperçu visuel des principales différences entre l'auto entreprise et le portage salarial, histoire de vous donner les grandes lignes.

Header | Micro entreprise | Portage Salarial |

|---|---|---|

Statut | Travailleur indépendant | Salarié de l'entreprise de portage |

Rémunération | Résultat de l'activité | Salaire mensuel versé par la société de portage. Calculé sur votre chiffre d'affaires déduit des charges et cotisations sociales. Le salaire doit être supérieur à 70% du PASS (Plafond Sécurité Sociale) |

Plafond Chiffre d'affaires | Pas de plafond | |

Cotisations sociales | De 12,3 % à 21.2 % selon l'activité | Environ 50% |

Social | ||

Revenu imposable | Chiffre d'affaires encaissé déduit d'un abattement déductible de 30 % à 71 % selon l'activité, soumis au barème progressif ou versement libératoire. | Rémunération soumise au barème progressif |

Qualifications professionnelles | Respecter les obligations liées à sa profession notamment en termes de qualification professionnelle exigée par la loi. | |

TVA | Franchise de base si :

Possibilité d'opter pour la TVA dès le 1ier € | Soumis à la TVA |

Comme vous pouvez le voir, il y a du pour et du contre des deux côtés. Le portage salarial apporte la sécurité du salariat en contrepartie de charges sociales plus élevées tandis que la micro-entreprise offre une plus grande indépendance. Mais les différences ne s'arrêtent pas là !

Dans la suite de ce guide, nous allons passer au crible tous les aspects de ces deux statuts, de la création aux charges en passant par la fiscalité.

Comprendre les Deux Statuts : Portage Salarial et Micro-Entreprise

Qu'est-ce que le Portage Salarial ?

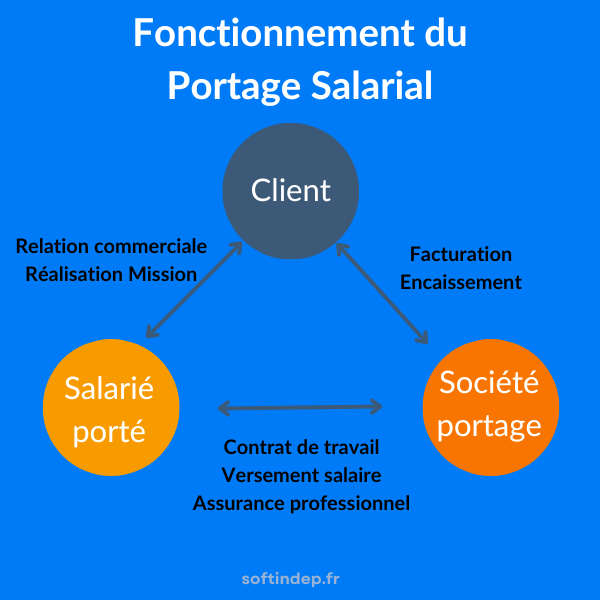

Le portage salarial permet à une personne de proposer ses services à une entreprise sans créer d'entreprise mais en étant autonome et indépendante. Pour cela, elle va faire appel à une société de portage qui facturera la société cliente et rétrocédera sous forme de salaire, après déduction de sa commission et des cotisations sociales, les montants facturés.

Le portage salarial est donc une structure tripartite avec la société de portage, le client et le salarié porté. Le salarié porté conclu un contrat de travail (CDD ou CDI) avec la société de portage qui va facturer et collecter le chiffre d'affaires auprès de l'entreprise cliente. Le salarié porté réalise les relations commerciales et les négociations avec l'entreprise cliente.

C'est le salarié porté qui réalise la prospection et négocie les honoraires et les conditions avec l'entreprise cliente. Mais le contrat de prestation est signé entre la société de portage et la société cliente.

Le portage salarial est possible dans les conditions suivantes :

- métier de prestations intellectuelles (conseil, coaching, formation, ingénierie, IT, etc.)

- tâches occasionnelles et qui ne relève pas de l'activité normale de l'entreprise cliente ;

- ne remplace pas un salarié gréviste ;

- la durée de la prestation ne doit pas dépasser 3 ans.

💡 Bon à savoir : Les sociétés de portage ne sont pas tenues de fournir du travail au salarié porté.

Le salarié porté doit avoir une expertise dans le domaine et une autonomie qui lui permet de rechercher ses clients. Concrètement, il doit avoir soit un bac+2 ou une expérience d'au moins 3 ans dans le même secteur d'activité.

La rémunération du salarié porté est soumise à un montant minimal en fonction du plafond horaire de la sécurité sociale (29€ en 2024).

Concrètement, pour un travail à temps plein le montant minimum de la rémunération brute est de :

- Pour un Junior : 70 % du plafond. Soit pour 2024 (3 864*0.70) de 2 704,80 € dont 10% de réserve financière.

- Pour un sénior : 75 % du plafond. Soit pour 2024 (3 864*0.75) de 2 898 € dont 10% de réserve financière.

- Pour un salarié en forfait jour : 85 % du plafond. Soit pour 2024 (3 864*0.85) de 3 284,40 € dont 10% de réserve financière.

Le statut de portage salarial est très proche de celui de salarié classique. À ce titre le salarié porté va recevoir un bulletin de paie chaque mois. Il va également bénéficier d'avantages lui permettant d'optimiser sa rémunération comme le remboursement des frais professionnels, les chèques cadeaux, le PEE, le PERCO qui pourront être abondés par la société de portage.

Choisir le statut de salarié porté apporte plus de protection sociale mais ce n'est pas sans contrepartie. Cela implique :

- des cotisations sociales élevées d'environ 50 % du chiffre d'affaires ;

- des frais de gestion allant de 4 % à 10 % du chiffre d'affaires pour rémunérer la société de portage salariale.

De nouveaux acteurs dans le domaine du portage salarial, tels que UnCDI ou Jump, adoptent une approche différente en proposant une facturation des frais de gestion sous la forme d'un abonnement fixe, inférieur à 100 € HT par mois. Opter pour l'un de ces acteurs permet de réaliser d'importantes économies.

Les Avantages et Inconvénients du Portage Salarial

Avantages

Inconvénients

Qu'est-ce que la Micro-Entreprise ?

La micro entreprise encore appelée auto entreprise est le régime micro-fiscal est social de l'entreprise individuelle. Ce régime a été créé avec l'objectif de rendre l'entrepreneuriat facilement accessible.

Pour en savoir plus sur la différence entre l'auto entreprise et l'entreprise individuelle, vous pouvez lire notre article qui compare ces deux statuts.

La création d'une micro entreprise est rapide à réaliser. Elle peut être effectuée directement sur le portail de l'Inpi ou en moins de 10 minutes via un prestataire comme LegalPlace, Legalstart ou Contract Factory. Nous avons comparé ces trois legaltechs leader du marché des créations d'entreprises. Vous pouvez retrouver notre comparatif ici.

Contrairement au statut de portage salarial qui limite l'activité aux métiers de prestations aux entreprises. Le micro-entrepreneur peut exercer une activité commerciale, artisanale ou libérale. Néanmoins certaines activités comme les secteurs de l'agriculture ou les professions libérales réglementées se retrouvent encore sur la touche.

Ici, il n'y a pas de convention tripartite. Le microentrepreneur va directement signer le contrat et facturer son client.

La couverture sociale du micro-entrepreneur est relativement minimale. Il ne bénéficie ni de la prévoyance, ni d'une mutuelle d'entreprise, ni de l'assurance chômage. Ses cotisations retraite sont aussi réduites par rapport à d'autres statuts.

💡 Bon à savoir : La couverture sociale du micro-entrepreneur peut être améliorée en adhérent à des assurances complémentaires (mutuelle, prévoyance, retraite et même chômage).

La contrepartie de cette faible couverture sociale est un faible taux de cotisations sociales qui est calculé sur votre chiffre d'affaires HT en fonction de votre activité. N'est-ce pas formidable de pouvoir piloter sa protection sociale tout en bénéficiant d'une couverture minimale ?

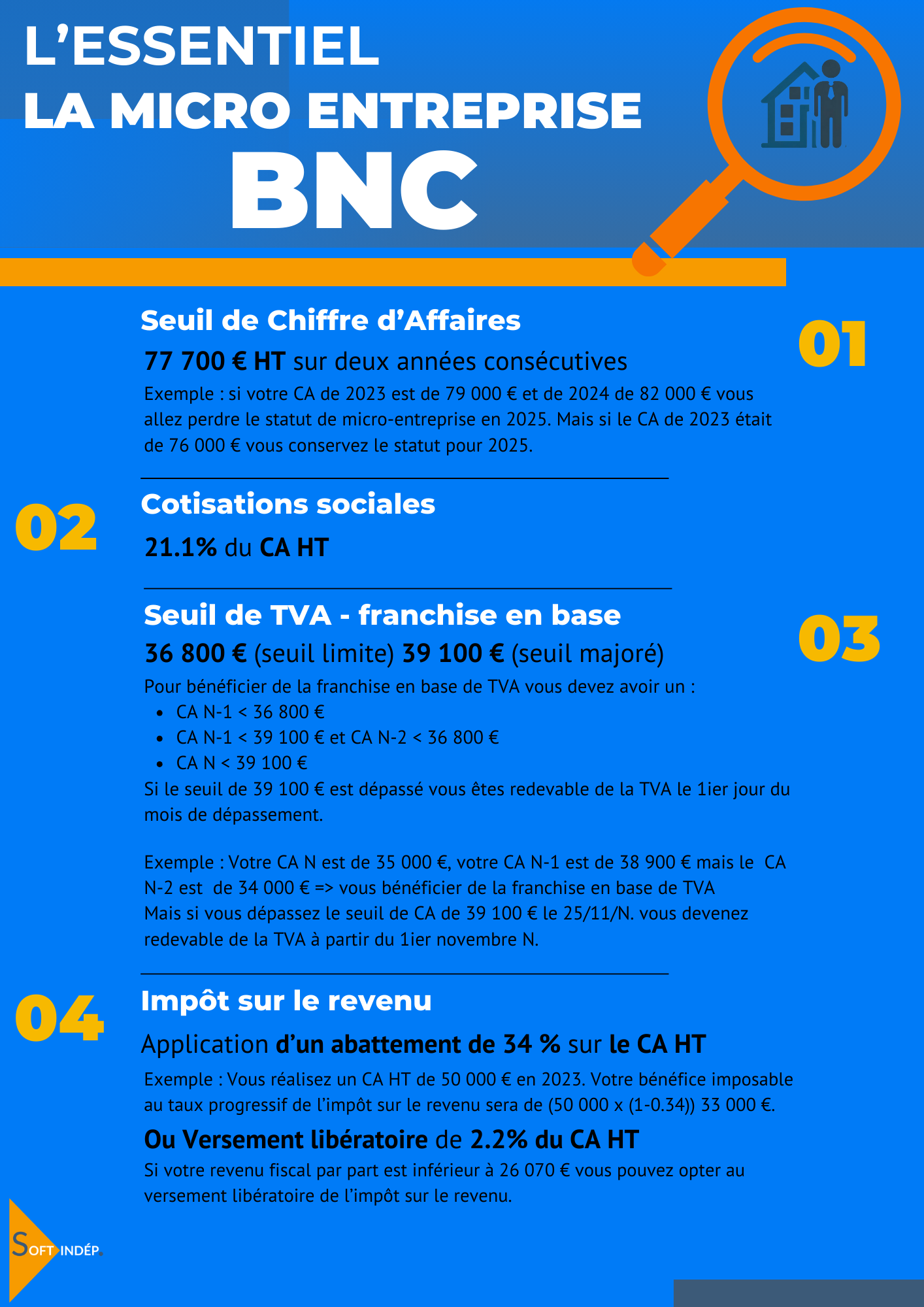

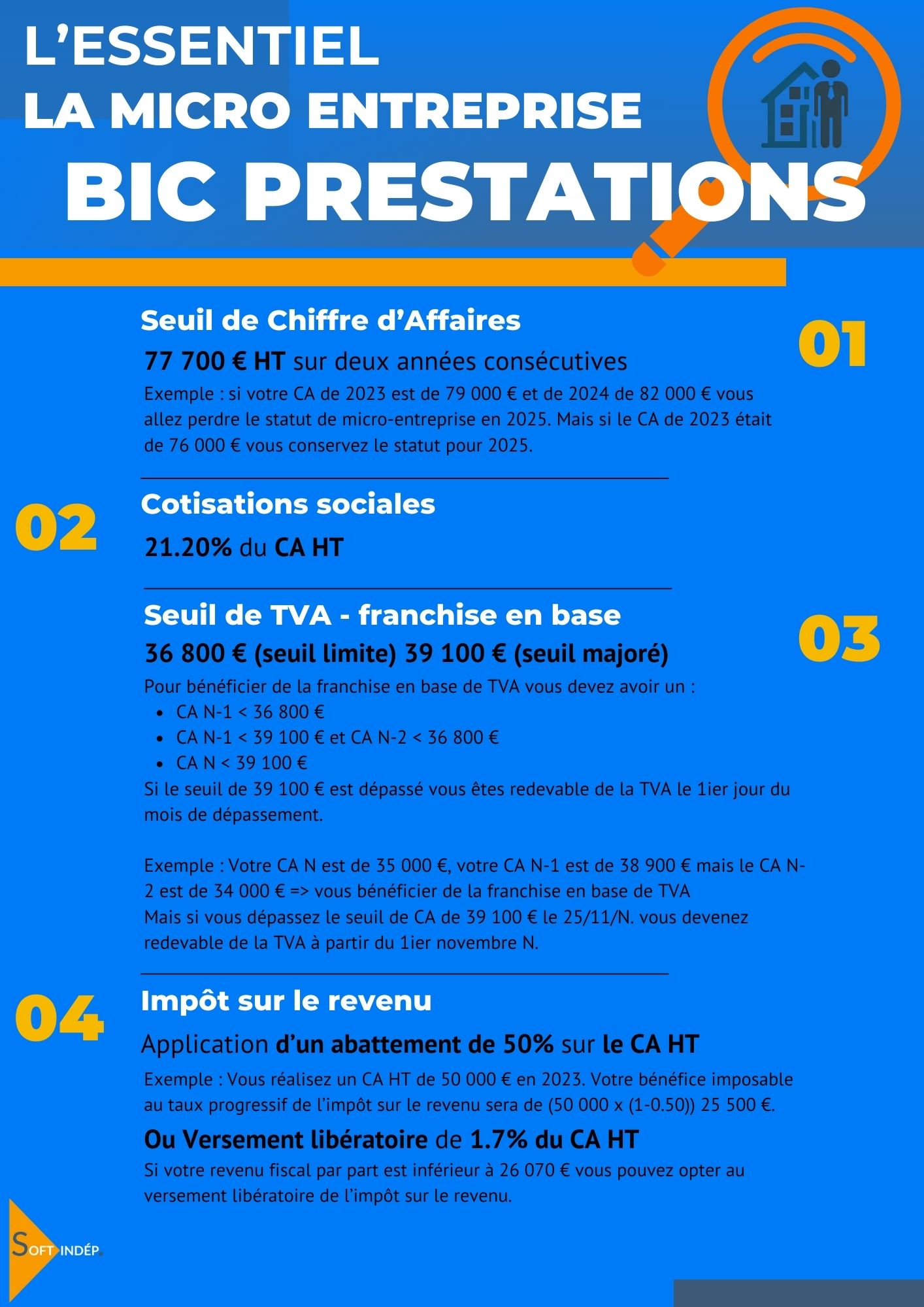

Les taux des cotisations sociales pour 2024 sont :

- Achat/revente de marchandises (BIC) : 12.30 %

- Prestations de services commerciales et artisanales (BIC) : 21.20 %

- Autres prestations de services (BNC) : 21.10%

- Activités de locaux d’habitations meublés de tourisme classés : 6.00 %

- Activités BIC ou BNC relevant de la Cipav : 21.20 %

À ce taux il vous faudra ajouter la contribution à la formation professionnelle (CFP) qui est en 2024 de :

- Activité artisanale : 0,3 %

- Activité commerciale : 0,1 %

- Activité de prestation de service et les professions libérales : 0,2 %

💡 Bon à savoir : Le micro-entrepreneur peut bénéficier de l'ACRE permettant de bénéficier d'une exonération partielle des cotisations sociales en début d'activité.

La micro-entreprise est soumise à des plafonds de Chiffre d'affaires. Les plafonds pour les années 2023 à 2025 sont :

- CA< 77 700 € pour les prestations de services artisanales, commerciales et libérales

- CA< 188 700 € pour les activités d'achat/revente, d'hébergement et de restauration

Dans le cas où vous exercez une activité mixte il y a un double plafond :

- CA total < 188 700 €

- CA de la partie prestations de services < 77 700 €

Le régime fiscal de la micro-entreprise est particulièrement avantageux. Plutôt que d'être imposé sur ses bénéfices réels après déduction des charges, le micro-entrepreneur est soumis à une imposition forfaitaire calculée sur son chiffre d'affaires. Un abattement forfaitaire, variant de 30% à 71% selon le type d'activité, est appliqué sur son CA pour déterminer son revenu imposable.

Les taux d'abattement sont :

- 71% pour les activités commerciales et d'hébergement (hors meublés de tourisme)

- De 30 à 51% pour la location meublée de tourisme non classée, selon la zone

- 31% pour les activités non commerciales (BNC)

- 50% pour les prestations de services commerciales (BIC)

Le micro-entrepreneur a aussi la possibilité d'opter, sous certaines conditions, pour un prélèvement libératoire lui permettant de s'acquitter de l'impôt sur le revenu en même temps que du paiement de ses cotisations sociales.

Enfin, il est dispensé d'établir une déclaration professionnelle détaillée de ses bénéfices. Pour déclarer ses revenus, il lui suffit d'indiquer son chiffre d'affaires annuel sur la déclaration 2042-C-Pro, sans avoir à justifier du montant de ses charges réelles.

Les Avantages et Inconvénients du statut d'Auto Entrepreneur

Avantages

Inconvénients

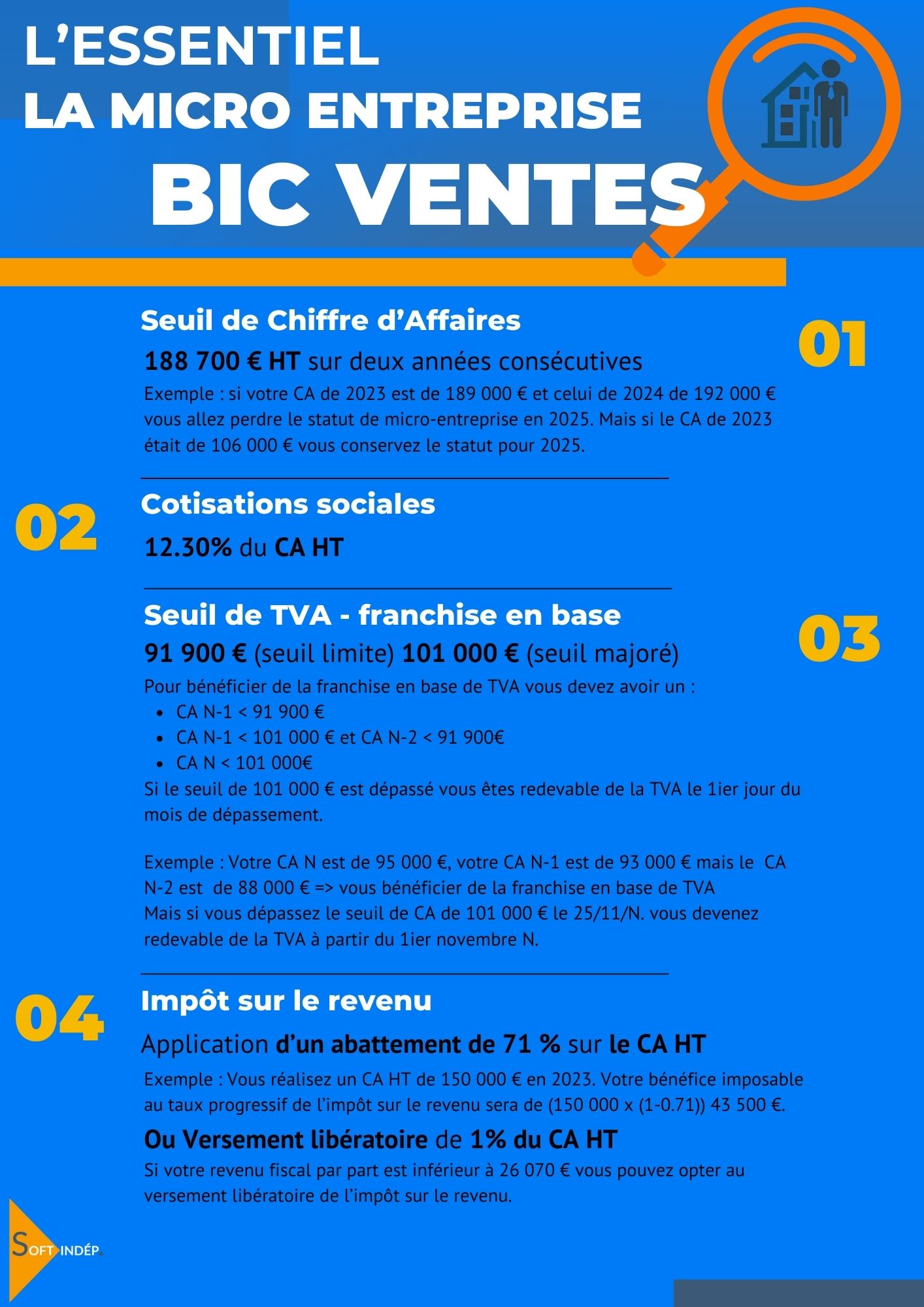

Les fiches pratiques de la micro-entreprise

Fiche pratique micro-entreprise BNC

Fiche pratique micro-entreprise BIC prestations services

Fiche pratique micro-entreprise BIC Ventes

Comparaison des Deux Statuts : Exemple chiffré

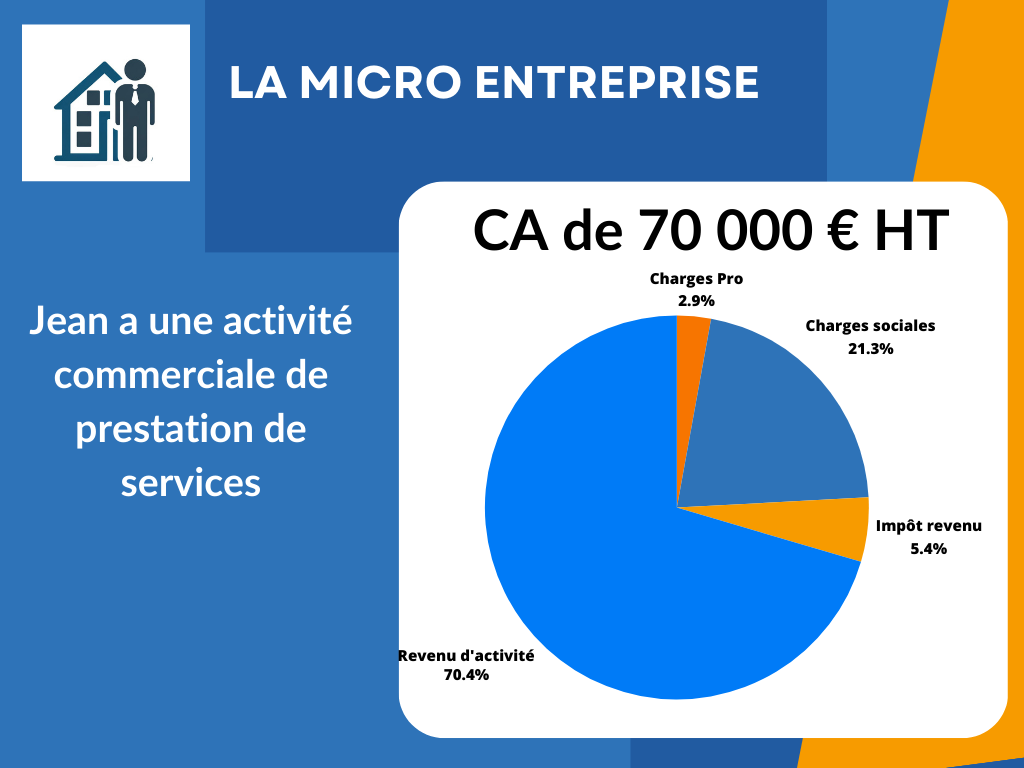

Jean souhaite devenir indépendant et créer des sites internets pour des clients. Il a entendu parler de la micro entreprise et du portage salarial et il se demande quel statut choisir. En outre, Jean est célibataire sans enfant et n'a pas d'autres revenus que ceux générés par son activité.

Les données prévisionnelles sont les suivantes :

- Chiffre d'affaires : 70 000 € HT

- Charges professionnelles : 2 000 € HT

Auto-entrepreneur

La création de sites internets relève de la catégorie des Bénéfices Industriels et Commerciaux. Le taux d'abattement est donc de 50 % et les cotisations sociales de 21.30 %.

Le montant des cotisations sociales est de (70 000 x 21.30%) = 14 910 € dont 70 € de Contributiion à la Formation Professionnelle.

Lors de sa déclaration d’impôt sur le revenu en Avril-Mai, Jean va indiquer sur la 2042-C Pro le chiffre d’affaires réalisé soit 70 000 €.

L’administration fiscale va calculer l’abattement de 50 % sur ce montant.

L’abattement dans le cas à Jean est de 70 000€ x 50% = 35 000 €.

Jean sera donc imposé sur son revenu imposable de (70 000 €– 35 000 €) 35 000 €.

L’impôt sur le revenu calculé selon le barème progressif sur ces 35 000 € est de : 3 786 €.

Dans cette simulation, Jean devra verser à l’administration fiscale et sociale (14 910 € + 3 786 €) 18 696 €.

Jean dégagera de son activité en micro-entreprise (70 000 € - 2 000€ - 18 696 €) 49 304 € nets.

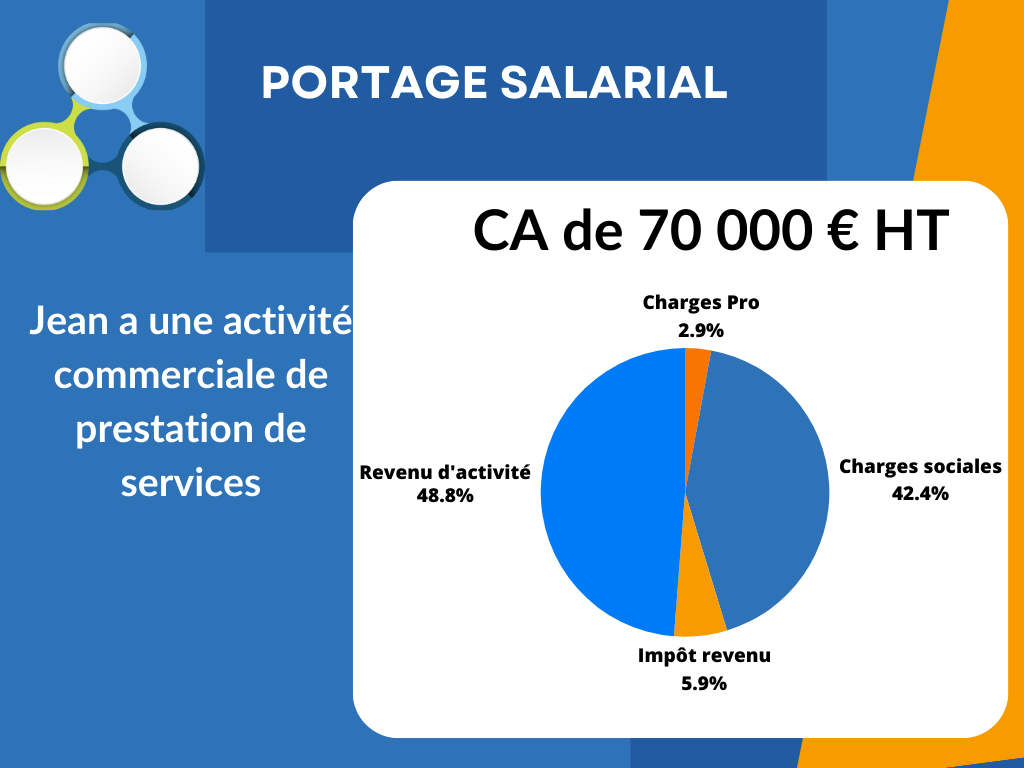

Portage Salarial

Nous avons réalisé cette simulation en nous servant du simulateur de UnCDI et de celui de l'URSSAF. Ces simulations nous ont permis de calculer un salaire net annuel entre 38 300 € et 38 835€. À noter que nous avons déduit des 70 000 € le montant des frais professionnels de 2 000 €.

Le montant de cotisations sociales (70 000 € - 2 000 €- 38 835 €) de 29 165 €.

L'impôt sur le revenu que devra verser Jean sur 38 835 € de 4 080 €.

Dans cette simulation, Jean aura versé à l'administration fiscale et sociale (29 165€ + 4 080 €) 33 245 €.

Les frais de gestion de la société de portage salariale seront d'environ 1 200 € si Jean choisi UnCDI ou Jump. Si son choix se porte sur une autre société de portage le montant sera d'au moins 3 500 € (70 000x5%).

Jean dégagera de son activité en portage salarial (70 000 € - 2 000 € - 33 245 € - 1 200 €) 33 555 € nets.

La différence entre de revenu net entre le portage salarial et la micro entreprise est ici d'environ 15 700 € soit 1 300 € par mois.

Si Jean fait le choix de devenir micro-entrepreneur il lui est conseillé d'améliorer sa couverture sociale en adhérent à des assurances mutuelle, prévoyance et retraite.

Notre avis :

Cette simulation n'est basée que sur des chiffres et des données chiffrées. Cependant, le choix du statut professionnel pour un indépendant ne devrait pas reposer uniquement sur des considérations financières. Il est crucial de prendre en compte les aspirations administratives et les besoins personnels de chaque travailleur indépendant. Chaque situation étant unique, une analyse approfondie et personnalisée s'impose afin de déterminer le statut le plus adapté à vos objectifs et à vos attentes spécifiques.

Choisir le Statut Approprié

Le choix entre la micro-entreprise et le portage salarial impacte de nombreux aspects de votre vie professionnelle et personnelle. Bien que ces deux statuts soient relativement simples à mettre en place, ils diffèrent grandement. Au-delà des considérations financières mises en lumière par la simulation, il est essentiel de prendre en compte vos aspirations administratives et vos besoins spécifiques en tant que travailleur indépendant.

Parmi les facteurs à considérer, on peut citer votre aversion au risque, votre besoin de sécurité avec une couverture chômage, la recherche d'indépendance complète ou encore la nécessité de pouvoir contracter des emprunts facilement.

La micro-entreprise n'est pas mieux que le portage salarial et inversement. Les deux statuts sont différents avec des avantages et des inconvénients.

Il est également possible de cumuler une activité en portage salarial et en micro-entreprise, permettant ainsi de bénéficier des avantages des deux statuts simultanément :

- Conserver la micro-entreprise pour facturer les clients particuliers (ce qui n'est pas possible en portage) et profiter des charges sociales réduites associées à ce statut.

- Basculer une partie de l'activité en portage salarial pour bénéficier d'une meilleure protection sociale (notamment le chômage en cas d'arrêt d'activité), faciliter l'obtention d'un emprunt immobilier auprès des banques, ou encore rester en dessous des plafonds de chiffre d'affaires du régime micro.

Cette solution combinée permet de tirer parti des forces respectives des deux statuts selon vos besoins spécifiques.

Principales ressources :